Na verejnosť sa postupne dostáva informácia o tom, že prezident a premiér svojimi podpismi na zmluve o pristúpení k EÚ zaviazali Slovensko aj k členstvu v menovej únii. Priestor na diskusiu o ne/výhodnosti EMÚ a eura pre Slovensko sa tým obmedzil, význam však má naďalej. Úplne otvorená ostáva navyše otázka porovnania a vyhodnotenia nákladov a výnosov vstupu do eurozóny v závislosti od nášho začlenenia sa do nej. Výsledný efekt pritom bude závislý tak od pripravenosti ekonomiky Slovenska, ako aj od vývoja v samotnej únii. Ani jedno by sa nemalo podceňovať.

Východiská úvah o ne/výhodnosti vstupu do eurozóny

K východiskovým vnútorným bariéram vstupu, osobitne rýchleho, vstupu SR do EMÚ patria:

– ekonomické, cenové a mzdové zaostávanie Slovenska za krajinami eurozóny (a viac napríklad za USA);

– nízka pružnosť pracovnej sily, cien a miezd a obmedzenia z prechodných období;

– limity rýchleho plnenia nominálnych (maastrichtských) konvergenčných kritérií;

– konkurenčné nevýhody Slovenska oproti krajinám E(M)Ú.

Ekonomickou výkonnosťou a technologickou vyspelosťou Slovensko stále značne zaostáva za západnými krajinami a rozdiel oproti napríklad EÚ sa iba nepatrne sa znižuje. HDP Slovenska na obyvateľa v parite kúpnej sily dosahoval v r. 2002 približne 48% priemeru EÚ, zatiaľ čo v r. 1995 cca 46%. Podobný, aj keď o niečo menší, rozdiel medzi SR a EÚ je v produktivite práce. Domáca cenová hladina sa síce rýchlejšie približuje k priemeru v EÚ, naďalej je však viac vzdialená úrovni EÚ ako HDP. Slovensko ekonomicky a cenovo výraznejšie zaostáva ako Portugalsko a Grécko (krajiny s najnižšou ekonomickou výkonnosťou) pred ich začleňovaním do EMÚ.

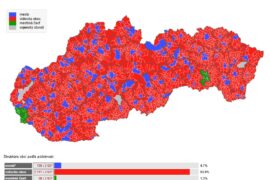

pozri graf

Nízka komparatívna cenová hladina potvrdzuje ekonomické zaostávanie SR a väčšinou konkurenčnú schopnosť nižšími cenami (čo je dnes určitou komparatívnou výhodou SR). Tomu zodpovedá podhodnotenie nominálneho kurzu k jeho vyjadreniu v parite kúpnej sily (tzv. ERDI) až na úrovni necelých 2,5, oproti napríklad 1,5 v Portugalsku v r. 1994. Kľúčovým limitom je však deformovaná štruktúra ekonomiky, orientovaná na výrobky s nízkou pridanou hodnotou. Produkcia vývoz Slovenska sú navyše závislé na niekoľkých firmách.

Východiskovou bariérou je aj nízka pružnosť ekonomických subjektov, osobitne pracovnej sily. Nízka reálna pružnosť a medzinárodná mobilita našej pracovnej sily bude navyše maximálne sedem rokov po vstupe do EÚ obmedzená prechodným obdobím, zamedzujúcim voľné zamestnanie našim obyvateľom napríklad v Nemecku a Rakúsku. Pružné však nie sú a tak skoro nebudú ani ďalšie ekonomické indikátory vyrovnávania sa s asymetrickými šokmi v menovej únii – ceny a mzdy.

Limitom dôsledného uskutočnenia a financovania štrukturálnych reforiem, ekonomického a cenového približovania sa k úrovni v Únii by v prípade čo najrýchlejšieho vstupu SR do eurozóny mohlo znamenať rýchle plnenie maastrichtských konvergenčných kritérií. Takéto splnenie týchto nominálnych („defenzívnych“) kritérií, osobitne pre infláciu, by mohlo zamedziť „mäkkému pristátiu“ ekonomiky SR po vstupe do EMÚ.

Nezanedbateľnou bariérou skorého členstva Slovenska v EMÚ sú ďalšie „konkurenčné nevýhody“, ktoré nebude možné odbúrať v priebehu niekoľkých rokov. Okrem štruktúry ekonomiky k nim patria neprehľadné a nedodržiavané pravidlá hry na konkurenciu na trhu a nízka morálka v spo1očnosti. Podstatnou je korupcia v súdnictve.

Pre členstvo v menovej únii je na druhej strane priaznivá vysoká obchodná previazanosť slovenských subjektov so subjektami z krajín dnešnej a potenciálnej menovej únie. Napríklad do krajín EÚ a zvyšných troch krajín V4 smeruje až približne 90% vývozu Slovenska.

Vyzdvihované a preceňované prínosy

Vstup do eurozóny bude znamenať niekoľko nespochybniteľných prínosov z prevzatia eura – predovšetkým zníženie transakčných nákladov, odstránenie kurzového rizika a minimalizovanie kurzových výkyvov. Argumenty pre skorší vstup to však nie sú, keďže ide o výhody členstva v EMÚ ako také. Profitovať z nich budú najmä podnikateľské subjekty, jednoznačne však iba tie, ktoré sa orientujú na trh eurozóny a začleňujúcich sa krajín do nej. Nie subjekty, ktoré obchodujú s inými krajinami a napríklad v dolároch – Slovnaft, U.S. Steel, či napríklad SPP. Naopak, tieto podniky môžu byť obmedzované regulačnou obchodnou politikou EÚ voči iným krajinám.

Potenciálnou výhodou rýchleho začlenenia sa do menovej únie by čiastočne mohlo byť neomeškanie sa za ostatnými krajinami V4. Platilo by to ako psychologická „kotva“ pre investorov, nie ako priama ekonomická výhoda. Naopak, Slovensko by sa mohlo v prípade ich rýchleho vstupu krajín V4 a nášho nevstupu do EMÚ stať zaujímavejším priestorom pre investorov ako oni. Predpokladá to dôsledné realizovanie a financovanie ekonomických reforiem. Spolu s „trhovým vankúšom“ pružného výmenného kurzu a ďalšími podmienkami atraktívnosti pre investovanie do koruny by sa tak mohli vytvoriť priaznivejšie ekonomické podmienky (vyšších výnosov a nižších nákladov) pre investorov ako u nových členov v eurozóne.

Ďalšie deklarované výhody – EMÚ ako „garant“ ekonomických reforiem, výrazný prínos na reálny ekonomický rast (NBS odhadnutý na 1% ročne) a účasť na menovej politike ECB – sa preceňujú, prinajmenšom z pohľadu ich významnosti. Osobitne to platí v prípade tlaku na reformy, vrátane reformy verejných financií. Napriek členstvu v EMÚ pretrvávajúce značné deficity verejných financií a príliš štedré sociálne systémy Nemecka a Francúzska to potvrdzujú.

Relativizované a obchádzané náklady a riziká

Riziká skoršieho vstupu

Rizík skorého vstupu do mechanizmu výmenných kurzov ERM-2 a do EMÚ je oproti jednoznačne neidentifikovateľným prínosom rýchleho variantu niekoľko. Nadväzujú predovšetkým na ekonomické a cenové zaostávanie Slovenska a obmedzenia z prechodných období. Už vstupom do ERM-2 sa obmedzí flexibilita kurzu a manévrovací priestor kurzovej politiky. V prípade príliš skorého vstupu (napríklad v r. 2005, prípadne 2006) môžu reálne nastať riziká:

– stanovenie parity kurzu koruny k euru na nevýhodnejšej (reálne nedostatočne zhodnotenej) úrovni ako neskôr (s nepriaznivými dopadmi na hodnotu úspor, najmä po rýchlom vstupe do EMÚ).

– negatívne dopady na ekonomickú výkonnosť a zvýšenie nákladov po špekulatívnych útokoch, či iných vonkajších zmenách.

Riziko špekulatívnych útokov bude väčšie pri vyššej mobilite kapitálu a zároveň v prípade, ak by koruna musela kolísať okolo euro v užšom fluktuačnom pásme ako +-15%. Nedávny útoky na forint a problémy maďarskej centrálnej banky pri stanovenom pásme +-15% sú však mementom.

– limitovanie možností financovania ekonomických a sociálnych reforiem, a to v snahe o rýchle plnenie maastrichského kritéria pre deficit verejných financií.

Vstupom do EMÚ sa Slovensko úplne vzdá nástrojov menovej politiky v prospech ECB, tým suverenity v rozhodovaní o nich a flexibility kurzu ako prirodzeného vyrovnávacieho mechanizmu. Spolu s rizikami rýchleho vstupu do ERM-2 znamená skorý vstup do EMÚ:

– tlaky na cenový skok a významne vyššiu infláciu ako v krajinách eurozóny alebo tlaky na spomalenie ekonomickej výkonnosti (napríklad ak sa bude ECB razantnejšie snažiť brzdiť vyššiu infláciu, predovšetkým v prípade jej prejavu aj u ostatných novozačleňovaných krajín).

Riziko výraznejšieho cenového nárastu po vstupe do EMÚ bude pri veľkom cenovom rozdiele oproti dnešnej eurozóne (teda aj pri vysokom ERDI) vyššie ako by to bolo neskôr, keď sa predpokladá zníženie rozdielu v cenovej hladine SR oproti EMÚ.

Pri neexistencii kurzu koruny môže vyššiu infláciu spôsobovať prílev peňazí zo zahraničia, dočasne zaokrúhľovanie cien hore a dlhodobejšie najmä približovanie cenovej úrovne k hladine v EMÚ (zhodnocovaním reálneho kurzu vyššou infláciou ako v dnešných krajinách EMÚ, nie aj zhodnocovaním nominálneho kurzu ako dnes).

– riziko znehodnocovania úspor

Pri skorom vstupe do EMÚ sa môžu úspory prekonvertovať kurzom na nevýhodnejšej (menej zhodnotenej) úrovni ako neskôr. Následne môže dochádzať k znehodnocovaniu úspor – v dôsledku vyššej inflácie a nižších úrokových sadzieb (pod vplyvom ECB), teda dlhodobejšie záporných reálnych úrokových sadzieb. Môže to znižovať ochotu podnikov a obyvateľov sporiť a limitovať záujem ľudí zapojiť sa do sporenia v reformovanom dôchodkovom systéme. Záporné reálne úrokové sadzby môžu tlačiť na prehĺbenie ekonomických nerovnováh.

– riziká výrazných cyklických výkyvov v ekonomike (napríklad s nepriaznivým dopadom na HDP a ne/zamestnanosť) a nemožnosť na ne účinne reagovať.

Môže k nim dôjsť po akejkoľvek vonkajšej zmene na domácu ekonomiku, ale napríklad aj po odlive zahraničného kapitálu a tým poklese peňazí v obehu. Po vzdaní sa národnej meny a začlenení sa do menovej únie môže mať nemožnosť včas a dostatočne reagovať na vonkajšie zmeny nepriaznivejšie dopady na ekonomiku v skoršom variante vstupu do EMÚ.

Prvým dôvodom je skutočnosť, že bude ešte pretrvávať príliš veľký rozdiel v ekonomickej výkonnosti, produktivite a cenovej a mzdovej úrovni, respektíve celkovo v štruktúre ekonomiky a potrebe riešení kľúčových problémov na Slovensku oproti krajinám EMÚ. Rozdielnosť ekonomických cyklov môže umocňovať zo súčasnosti pokračujúca stagnácia väčších krajín eurozóny. Výrazné rozdiely štruktúry a potrieb ekonomík môžu prekrývať prínos značnej obchodnej previazanosti slovenských subjektov so subjektami v EMÚ, napriek tomu, že existencia spoločnej meny v rámci viacerých krajín môže zmierniť negatívne dopady asymetrických šokov vďaka lepšiemu rozloženiu rizika a diverzifikácie portfólia.

Druhým dôvodom je obmedzenie medzinárodnej mobility našej pracovnej sily, keďže napríklad v Nemecku a v Rakúsku budú prechodné obdobia, ktoré zamedzia voľnému zamestnaniu sa našim občanom (maximálne do r. 2011). To v tomto období znásobí hlavné limity – dlhodobo nízku flexibilitu ekonomiky Slovenska – nízku reálnu pružnosť a mobilitu pracovnej sily a nepružnosť cien a miezd smerom dole, ktorými by mohla pružne reagovať na asymetrické šoky.

Celkové riziká

Hlavné riziká členstva v eurozóne ako také súvisia s podstatou naštartovaného procesu – s presúvaním rozhodovaní z národnej úrovne na centralizovanejšiu, ešte menej účinnú nadnárodnú úroveň a s ďalším vývojom k politickej centralizácii Únie. Rozhodnutia centralizovanejšej menovej politiky (presunutej na ECB) budú tiež menej účinné k podmienkam na Slovensku, napríklad v nadväznosti na potrebu rýchlejšieho ekonomického rastu v SR ako v dnešných krajinách EMÚ. Jednotná menová politika ECB nemôže byť účinná pre všetky rôznorodé krajiny a ekonomické problémy niektorých krajín prehlbuje už dnes (napríklad Nemecka, ktoré však má napríklad príliš regulovaný trh práce a štedrý sociálny systém).

Harmonizácia „zhora“ sa v súčasnosti uskutočňuje a smeruje od menovej únii k fiskálnej (s harmonizáciou verejných financií, vrátane daní) a k federálnemu „euro-štátu“. Potvrdením toho sú reálne uskutočňované návrhy a kroky – napríklad minimálne sadzby nepriamych daní, či návrh na „európsku“ daň z príjmov a návrh európskej ústavy.

Prehlbovaná centralizácia spolu so zvyšovaním regulácie trhu, byrokratizáciou, zhora uskutočňovanou harmonizáciou a smerovaním k federalizácii únii môže stále viac obmedzovať konkurenciu a osobnú zodpovednosť, tým viesť k brzdeniu produktivity ekonomických subjektov v EMÚ. Zvýšilo by to aj závislosť vývoja na Slovensku od eurozóny a negatívne by vplývalo na približovanie sa SR k eurozóne v ekonomickej výkonnosti a životnej úrovni našich občanov.

Článok bol uverejnený v Hospodárskych novinách, dňa 22.7.2003