V slovenských médiách sa veľmi často zúžene zdôrazňujú výhody nahradenia slovenskej koruny eurom, teda pripojenia sa k experimentu s centrálnym a rýchlym zavádzaním spoločnej meny v Európe.

To nestačí! Podstatne väčší význam má racionálne, ale nielen technokraticky, diskutovať a vyhodnocovať spolu s možnými výhodami aj reálne riziká a náklady vyplývajúce z potenciálneho členstva Slovenska na obyvateľov a podnikateľské subjekty. Vo verejnosti sa navyše stále „živí“ téza, že členstvo Slovenska v eurozóne musí byť pre slovenské ekonomické subjekty celkovo výhodné. Komplexnejší a dlhodobejší pohľad na tento proces odhaľuje realistickejšie závery: závažné problémy a riziká a nevýhodnosť členstva Slovenska v eurozóne.

Závažné rozhodnutie

V rámcovom pohľade na potenciálne dôsledky členstva SR v eurozóne sa preto opieram napríklad o súvislosti experimentálneho zavádzania eura v procese ekonomickej a inej integrácie Európy, poznatky zo skúseností s menovými úniami v minulosti, podstatné súčasné problémy a deformácie v eurozóne, ako aj o myšlienky, ktoré boli a sú zdrojom bohatstva jednotlivcov a tým aj národov (najmä osobná sloboda, vlastníctvo a konkurencia). Na doplnenie podopieram pohľad vyjadreniami svetovo uznávaných liberálnych ekonómov na adresu eura a eurozóny, napríklad nedávno zosnulého nositeľa Nobelovej ceny za ekonómiu Miltona Friedmana, ktorý uviedol, že „..kvôli narastajúcim [prirodzeným – pozn. autora] rozdielom v eurozóne sa zvyšuje možnosť jej kolapsu“.

Rozhodnutie o vstupe do eurozóny je celospoločensky príliš závažné a členstvo Slovenska v nej môže mať dlhodobé dôsledky na našich občanov, negatívne v prípade vstupu do oblasti, kde nie sú vytvorené podmienky pre efektívne fungovanie menovej únie v Európe.

Napriek tomu sa vláda a NBS ponáhľajú „zaviesť Slovensko“ čo najskôr do eurozóny. Môže to vyplývať aj z toho, že pri uvažovaní o členstve Slovenska v eurozóne sa preceňujú výhody (ktoré sú zanedbateľné a spochybniteľné), podceňujú skúsenosti z histórie a iné súvislosti (osobitne v kontexte trendov európskej integrácie) a neberú sa dostatočne vážne reálne riziká a potenciálne problémy.

Zanedbateľné priame výhody zavedenia eura

Ako najviac viditeľná (priama) výhoda sa štandardne uvádzajú úspory subjektov z nižších transakčných nákladov, vyplývajúce zo zrušenia poplatkov pri výmenách medzi korunami a eurami. NBS odhaduje ročné úspory zo zníženia celkových transakčných nákladov v ekonomike SR na iba 0,36 percenta HDP, z toho finančných transakčných nákladov na 0,3 percenta (uvádzané aj v článku „Priame výhody zavedenia eura“ vo Financie 1/2006). V krajinách s vyspelejšími finančnými službami sa odhadujú tieto úspory na ešte nižšej úrovni, napríklad vo Veľkej Británii iba 0,1 percenta HDP (Minford, P., „Britain, the Euro and Five Tests“ Cato Journal 24/2004).

Tieto úspory sa týkajú iba časti obyvateľov (najviac cestujúcich) zväčša krátky čas v roku. Spomedzi podnikateľských subjektov sa týkajú tých, ktorí obchodujú v eurových transakciách, čo zodpovedá už v súčasnosti 55% vyvážajúcich a 50% dovážajúcich slovenských subjektov do krajín eurozóny. Obchodní partneri sa však rozhodujú na základe celkových komparatívnych výhod, nielen menových.

Relatívne malé úspory z nižších transakčných nákladov budú celkovo v ekonomike kompenzované poklesom transakčných výnosov bánk zo straty príjmov z poplatkov za výmeny medzi korunami a eurami. NBS ich pre ekonomiku SR odhaduje na úrovni 0,2 percenta HDP.

Ďalšie priame výhody nahradenia slovenskej koruny eurom – zníženie kurzového rizika, či vyššia transparentnosť cien – sú ešte viac zanedbateľné. Napríklad úspory zo zníženia kurzového rizika odhaduje NBS iba na 0,02% HDP, najmä z dôvodu málo vyžívaného poisťovania mien proti kurzovému riziku. Viditeľnejší pozitívny príspevok k vyššej transparentnosti cien nie je ekonomickými argumentmi podložený. Naopak, určitá motivácia k cenovej turistike bude vzhľadom na správanie sa spotrebiteľov pravdepodobne nízka. Aj tá bude navyše aspoň sčasti kompenzovaná tým, že sa obmedzí cenová konkurenciu najmä medzinárodných spoločností (neekonomicky nazývaná „cenová diskriminácia“), čo prispeje k zvyšovaniu cien niektorých statkov a tým aj nákladov spotrebiteľov.

Spochybniteľné deklarované výhody

Iné deklarované prínosy zavedenia eura sú ekonomickými argumentmi a empiricky spochybniteľné. Platí to tak pre pozitívny príspevok potenciálneho členstva Slovenska v eurozóne k vyššiemu ekonomickému rastu, ako aj pre príspevok členstva Slovenska eurozóny k zlepšeniu finančnej stability, predovšetkým k zlepšeniu finančnej disciplíny vlád.

NBS predpokladá , že ekonomický rast sa môže zrýchliť tým, že budú nižšie úrokové sadzby po zavedení eura na Slovensku, spôsobené najmä nižším rizikom krajiny. To má niekoľko ekonomických háčikov, ktoré prinajmenšom spochybňujú takéto očakávanie v dlhodobejšom horizonte. Naopak, nižšia účinnosť centrálnej menovej politiky ECB vo vzťahu k podmienkam na Slovensku, zviazanosť fixným kurzom sú spolu nepružnými a stále viac harmonizovanými podmienkami v eurozóne silnejšími faktormi (najmä v strednodobom a dlhodobejšom horizonte). Tieto faktory môžu prekryť aj krátkodobejší prípadný pozitívny vplyv nižších úrokov a tlačiť na pribrzdenie ekonomickej výkonnosti subjektov na Slovensku.

Predpoklad, že zavedenie eura neprispeje k vyššiemu ekonomickému rastu a životnej úrovni, potvrdzujú údaje o reálnom ekonomickom raste súčasných krajín eurozóny po vstupe do EMU. Platí to najmä pre rozhodujúce ekonomiky Nemecka, Francúzska a Talianska, ako aj pre priemer EMU.

Krajiny eurozóny majú nižší ekonomický rast a výraznejší pokles ekonomického rastu po vstupe do EMU ako krajiny EÚ, ktoré ostali mimo eurozóny (Veľká Británia, Dánsko a Švédsko) a ako napríklad v USA. Kým priemerný reálny ekonomický rast krajín eurozóny bol podľa údajov OECD v rokoch 2002 až 2005 iba 1,2 percenta, tak vo švédsku (napriek nákladnému sociálnemu systému) bol v tom období dvojnásobný a v USA dosahoval v priemere až 3 percenta.

Obdobne to platí aj pre ďalšiu deklarovanú výhodu – EMU ako garant finančnej stability, osobitne čo sa týka rozpočtovej disciplín vlád krajín eurozóny. Kombinácia národných fiskálnych politík s nadnárodnou menovou politikou motivuje vlády k prenášaniu finančnej záťaže časti svojich programov na ECB. Vlády vedie k ich rozpočtovej nedisciplinovanosti a stále k vyšším deficitom až po (resp. nad) úroveň 3 % HDP. Nemajú motiváciu znižovať rozpočtové deficity. Takéto „fiskálne čierne pasažierstvo“, respektíve „morálny hazard rozpočtových politík“ sa v praxi prejavuje u stále viacerých vlád, najmä v najväčších krajinách.

Deklarované výhody eurozóny vo vzťahu k ekonomickému rastu a do určitej miery i fiskálnej disciplíny vlád sú viac jej nevýhodami.

Podceňované skúsenosti z minulosti

Nedoceňujú sa aj viac alebo menej negatívne skúsenosti s podobnými pokusmi o menové únie. Doterajšie pokusy o zhora realizované zjednocovanie rôznych štátov do spoločnej menovej únie zlyhali. Ako príklady možno uviesť dve menové únie v Európe, ktoré vznikli v 19. storočí a po čase sa rozpadli: latinská únia a škandinávska menová únia. Latinskú menovú úniu inicioval Napoleon a s Francúzskom ju vytvorilo Švajčiarsko, Belgicko a Taliansko. Podobným experimentom s menovými úniami bolo založenie škandinávskej únie, ktorú vytvorili v roku 1872 Švédsko, Nórsko a Dánsko. Obidve menové únie sa po čase rozpadli kvôli neochote krajín prehlbovať menovú úniu smerom k politickej.

Inými príkladmi únií sú menové únie, pred vznikom ktorých došlo k politickému zjednoteniu. Takými príkladmi bolo napríklad Taliansko v roku 1861, Nemecko za vlády kancelára Bismarcka v roku 1871 a v novodobejšej histórii Nemecko ešte raz: v roku 1990. Táto ostatná skúsenosť je mementom pre EMU. Zjednotenie západného a východného Nemecka a vytvorenie menovej únie v Nemecku malo a má nepriaznivé dôsledky na obyvateľov. Negatívne ekonomické, sociálne, ale aj mimoekonomické dôsledky vytvorenia menovej únie zjednoteného Nemecka sa počas 15-tich rokov neustále prehlbujú aj vďaka obrovským dotáciám zo západného do východného Nemecka. V prípade Nemecka pritom ide o jednu krajinu a ľudí s rovnakým jazykom a podobnou mentalitou.

Práve zjednotenie Nemecka a presmerovanie značného objemu peňazí zo západného do východného Nemecka sa stalo zdrojom ekonomických problémov (asymetrickým šokom) a kolapsu európskeho mechanizmu výmenných kurzov (ERM) v septembri 1992. Bundesbanka zvýšila výrazne úrokové sadzby v Nemecku, tým prilákali významný objem kapitálu z iných krajín v ERM. Tým sa tomu nepodarilo nijako zabrániť, tak viaceré boli nútené devalvovať svoje meny a Veľká Británia a Taliansko opustiť ERM úplne.

Systémové riziká

Ak v minulosti neboli vytvorené podmienky pre udržanie menovej únie, tak podmienky pre funkčnú menovú úniu nie sú v Európe vytvorené ani dnes. Dôvodom je skutočnosť, že v dnešnej (a ešte menej v rozšírenej) eurozóne nie sú vytvorené podmienky na fungujúcu menovú úniu bez významnejších cyklických výkyvov a/alebo finančného kolapsu.

Naopak, v krajinách EMU sú značné rozdiely v ekonomickej výkonnosti a hospodárskych cykloch, v hospodárskych a sociálnych politikách a záujmoch a predovšetkým majú značné regulácie na trhoch, osobitne na trhu práce, nepružnú pracovnú silu a nepružné ceny a mzdy (smerom dole). Predstavuje to vysokú náchylnosť ekonomických subjektov a oblastí na cyklické výkyvy, nízku schopnosť subjektov pružne reagovať na externé šoky a riziko finančného kolapsu v eurozóne. Osobitným problémom je konflikt medzi štedrými a nákladnými sociálnymi systémami a podmienkami pre funkčnú menovú úniu (najmä čo sa týka flexibility).

Súčasná eurozóna tak dnes nie je zárukou finančnej stability. Naopak, je zdrojom nestability. Dnes jej nestabilitu zvýrazňuje napríklad aj nedodržiavanie Paktu rast a stability niektorými členmi, či nejasnosť vývoja po neprijatí európskej ústavy vo Francúzsku a v Holandsku. Vyššie uvedené a iné pnutia nasvedčujú, že bude stále viac nestabilná.

Okrem nepripravenosti podmienok a ľudí v Európe na vytvorenie menovej únie vyplývajú hlavné systémové riziká členstva v eurozóne zo spôsobu ako sa zavádza euro: administratívnym nanútením eura ako jediného platidla a presunu ďalších rozhodovacích právomocí (v tomto prípade o menovej politike) z národnej na nadnárodnú úroveň. Tým sa stáva nástrojom politickej centralizácii a zhora uskutočňovanej harmonizácie Únie. Dôsledkom toho je zhoršenie podmienok pre osobnú slobodu jednotlivcov, nižšiu účinnosť a ťažšiu kontrolovateľnosť menovej politiky, s dopadmi na obmedzenie konkurencie a ekonomickej výkonnosti subjektov. Negatívne dopady (aj) na ekonomiku SR v dôsledku nižšej účinnosti a ťažšej kontrolovateľnosti centralizovanej a uniformnej menovej politiky ECB sú reálnym rizikom.

Najpravdepodobnejší a zároveň najrizikovejší variant vývoja smerovania EÚ je harmonizovanie ostatných ekonomických podmienok, vrátane daňovej a sociálnej oblasti. Potvrdením toho sú reálne uskutočňované návrhy a kroky – napríklad minimálne sadzby nepriamych daní a návrh na rovnakú daň z príjmov (v prvom kroku „aspoň“ minimálnu sadzbu). Takéto a iné návrhy môžu po ich prijatí znamenať vyššie dane a finančne náročnejšie sociálne štandardy.

Europlánovači zdôvodňujú zjednocovanie ďalších podmienok zdanlivo ekonomicky racionálne, keď udržateľné a relatívne fungovanie únie podmieňujú aj rovnakými podmienkami v iných oblastiach, vrátane verejných financií. Problémom však je, že úniu si nevedia predstaviť s viacerými menami. Jedna mena v únii nie je nutnou a ani ekonomicky obhájiteľnou podmienkou fungovania únie. Profesor Eichengreen z University of California sa vyjadril, že „výhody spoločného trhu môžu byť zabezpečené pružnými výmennými kurzami medzi národnými menami a pre jednotný trh nie je nevyhnutná jedna (spoločná) mena“. V EMU sa napriek tomu všetkým vnútila. Harmonizácia „zhora“ sa tak v súčasnosti uskutočňuje a znamená smerovanie od menovej únie k fiskálnej únii a k federálnemu „euro-štátu.

Reálne pragmatické riziká

Spomenuté univerzálne riziká vypovedajú o nepripravenosti podmienok na menovú úniu ako takú a o miere smerovania k politickej centralizácii. Vypovedajú o tom, že členstvom Slovenska v eurozóne sa podmienky pre osobnú slobodu a konkurenciu a daňové a sociálne systémy sa zhoršia a zvýši sa riziko cyklických výkyvov s negatívnymi dosahmi.

Po strate slovenskej koruny a výmenného kurzu však môžu negatívne dosahy na obyvateľov a podnikateľské subjekty znásobiť pre nepripravenosť ekonomických subjektov a podmienok v SR na menovú úniu.

Problémom nie je ekonomická výkonnosť, ale predovšetkým značné zaostávanie v cenovej úrovni a štruktúre ekonomiky. Cenová hladina v SR v súčasnosti je stále výrazne zaostávajúca za cenovou úrovňou v krajinách EMU (dosahujúca iba okolo 50%, pričom napríklad krajina s najnižšou cenovou hladinou – Portugalsko dosahovalo už niekoľko rokov pred vstupom do EMU približne 75% priemeru v Únii.

Pri takomto veľkom rozdiele v cenových hladinách existujú významné tlaky na vyššiu infláciu a rýchlejšie približovanie sa k cenovej hladine EMU, spôsobované najmä približovaním sa k cenovej úrovni k hladine v EMU (teda zhodnocovaním reálneho kurzu vyššou infláciou ako v dnešných krajinách EMU, nie aj zhodnocovaním nominálneho kurzu ako dnes).

Obdobne platí, že pri takomto cenovom zaostávaní sa slovenská koruna pravdepodobne nahradí eurom pri podhodnotenom kurze (vzdialenom jeho dlhodobejšie rovnovážnej úrovni), čo vytvára riziko (relatívnych) strát pre majiteľov úspor a iných domácich aktív.

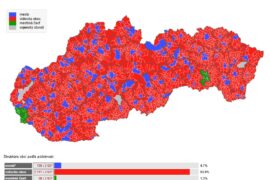

Náchylnosť na cyklické výkyvy s negatívnymi dopadmi na nezamestnanosť v prípade externého šoku môže byť v SR vysoká aj kvôli tomu, že produkcia a zamestnanosť v SR je v značnej miere závislá od niekoľkých firiem v cyklicky zraniteľných odvetviach, najmä v automobilovom priemysle. V prípade vstupu do eurozóny už v roku 2009 bude navyše pretrvávať nízka pružnosť ekonomiky Slovenska, predovšetkým nízka reálna pružnosť a mobilita pracovnej sily. Tú čiastočne potvrdzuje veľmi nízke percento sťahovania (oficiálne v roku 2002 iba 1,7%). Aj to sú potvrdenia toho, že schopnosť subjektov SR pružne reagovať na cyklické výkyvy – nie je zatiaľ splnené.

Členstvo Slovenska v eurozóne znamená nezanedbateľné obmedzenia flexibility a slobôd a pre občanov znamená aj vážne riziká. Odpoveďou vlády Slovenska, ktorá by nevháňala svojich občanov do neprimeraného rizika by mohlo byť zdôvodnene odložiť vstup Slovenska do eurozóny a podmieniť ho nielen plnením maastrichtských kritérií, ale podmieniť ho aj plnením kritérií vývoja európskej integrácie na báze konkurencie, nie harmonizácie a centralizácie a plnením kritérií pripravenosti „ekonomiky SR“ na vstup do eurozóny.

Autor je ekonóm Konzervatívneho inštitútu M. R. Štefánika

Článok bol publikovaný v skrátenej podobe v časopise Financie 1/2007.

Celý článok, zahŕňajúci aj grafy a tabuľku, je možné si stiahnuť vo formáte PDF tu.