Bratislava | 20. august 2020 – Na Slovensku sa dlhšie diskutuje iba o výškach jednotlivých daní a iných parciálnych daňových zmenách, nie komplexne o celkovom daňovom zaťažení, rozsahu a vplyve štátu, či napríklad o daňovej reforme. Celkové daňové bremeno je pritom také veľké, že zamestnanec s priemernou mzdou musel pracovať v minulom roku na zaplatenie všetkých daní v ekonomickom chápaní takmer 233 dní v roku a až od 234. dňa začal zarábať iba pre seba a svoju rodinu. Deň daňového odbremenia na Slovensku preto v tomto roku hypoteticky pripadol na 22. augusta, čo je o 3 dni neskôr ako v minulom roku a až o 12 dní neskôr ako v roku 2015.

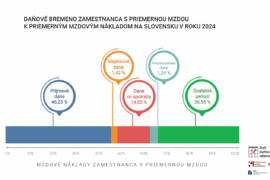

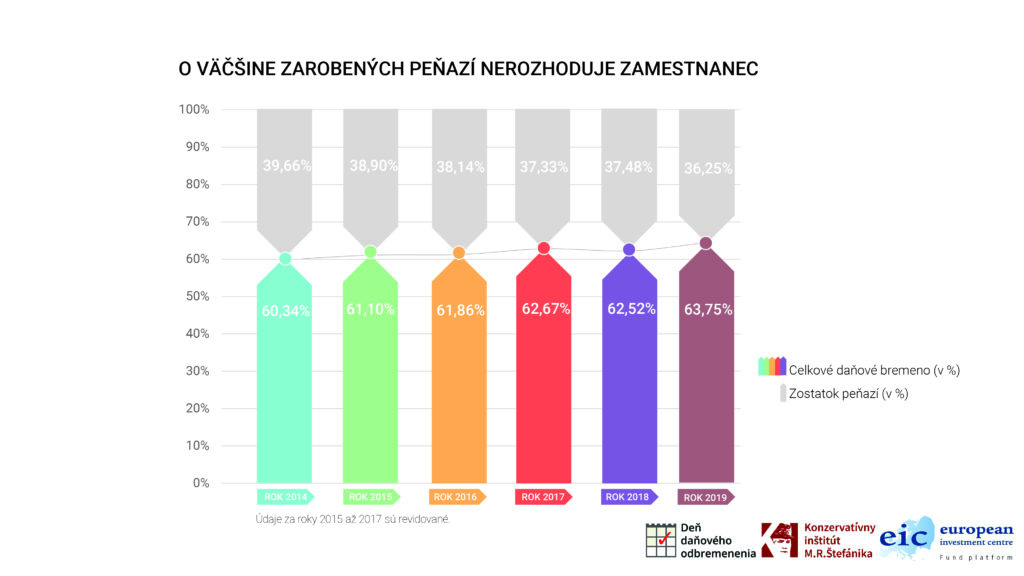

Odvíja sa to od aktuálnych výsledkov prepočtov European Investment Centre (EIC) a Konzervatívneho inštitútu M. R. Štefánika (KI), ktoré poskytujú ľuďom orientačný pohľad, koľko ich v danom roku približne stojí správa, prevádzka a ingerencia verejného sektora a o akej časti ich zárobkov za nich rozhoduje štát, respektíve verejná moc. Podľa nich dosiahlo celkové bremeno daní v ekonomickej podstate ako administratívne vynútených platieb v roku 2019 až 63,75 % vo vzťahu k mzdovým nákladom, ktoré boli určené na zamestnanca s priemernou mzdou (viac v prílohe tlačovej správy).

Minuloročné daňové bremeno na Slovensku sa tak oproti predchádzajúcemu roku zvýšilo o 1,2 percentuálneho bodu, najmä v dôsledku zavedenia rekreačných poukazov, ktoré zvýšili mzdové náklady zamestnávateľov o 1,5 % a znížili čisté mzdy zamestnancov. Toto daňové bremeno narástlo oproti roku 2014 až o 3,4 percentuálneho bodu (graf nižšie), hoci v tom čase došlo aj vďaka rýchlemu ekonomickému rastu k enormnému nárastu daňových a odvodových príjmov. Tie sa podľa údajov MF SR zvýšili medzi rokmi 2014 a 2019 až o takmer 9,3 mld. eur. Vlády však vtedajšie priaznivé ekonomické a rozpočtové vplyvy v nemalej miere rozpustili v ďalších výdavkoch.

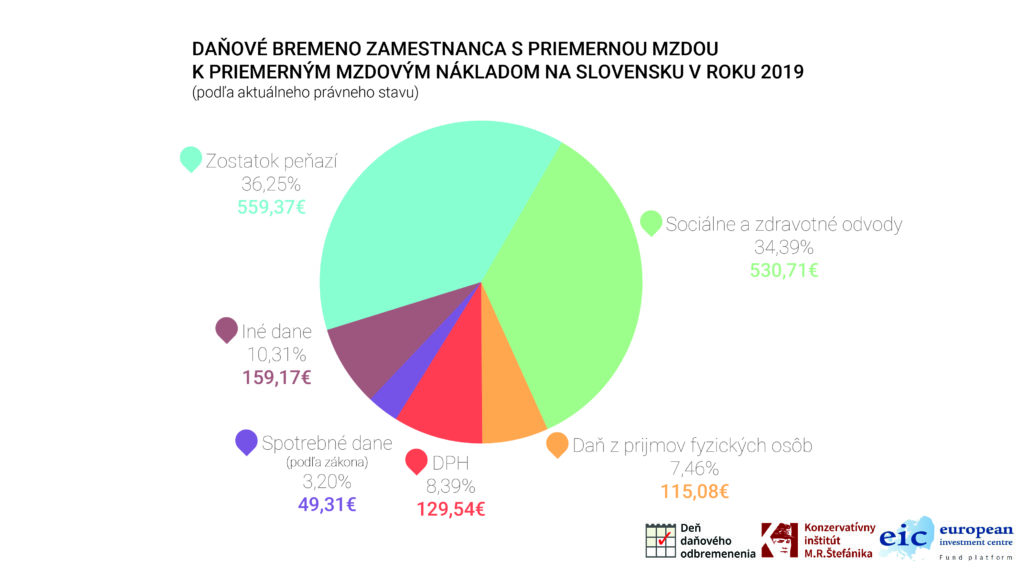

Zamestnanec s priemernou hrubou mzdou 1092 eur na mesiac a s celkovou odmenou, ktorá mu patrí (mzdovými nákladmi, resp. superhrubou mzdou) vo výške necelých 1543 eur, tak v minulom roku znášal bremeno všetkých daní v ekonomickom chápaní vo výške 984 eur na mesiac. Takmer o dvoch tretinách jeho celkovej odmeny tak za neho rozhodovali zástupcovia verejnej moci. Zodpovedá to aj podielu z potenciálneho celkového množstva tovarov a služieb, ktoré si kvôli daniam nemohol dovoliť. Len zostatok peňazí v sume 559 eur mesačne, respektíve 36,25 % mzdových nákladov, predstavuje reálnu nezdanenú hodnotu tovarov a služieb, ktoré mohol za mesiac nakúpiť.

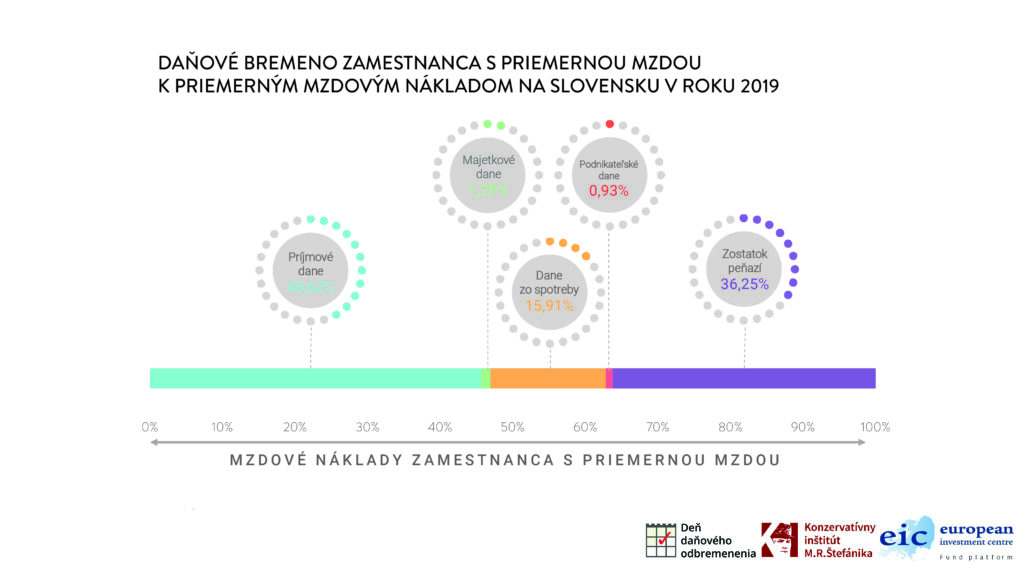

Ako sme dospeli k týmto výsledkom? Východiskom sú priemerné mzdové náklady, zahŕňajúce hrubú mzdu, sociálne a zdravotné odvody a povinné príspevky zamestnávateľa na stravu a rekreáciu zamestnanca s priemernou mzdou. Tie predstavujú náklady na pracovné miesto, ktoré musí mať zamestnávateľ k dispozícii na zamestnanca. Preto sa musia považovať za celkové mzdové náklady zamestnávateľa. Od nich sme odpočítali vyše 50 administratívne vynútených platieb (viac v prílohe tlačovej správy), v prvom rade povinné príspevky zamestnávateľa na stravu a rekreáciu zamestnanca (predstavujúcich približne 4-percentnú záťaž), odvody zamestnávateľa a zamestnanca a daň z príjmov fyzických osôb. Toto zdanenie príjmu odkrojilo v roku 2019 zamestnancovi s priemernou mzdou 45,6 % celkovej odmeny na neho a ostala mu čistá mzda na úrovni 54,4 %.

Následne sme odrátali povinné poplatky a iné majetkové dane, ktoré sa nevzťahujú na DPH. Tie predstavovali 1,3 % mzdových nákladov. Potom sme odpočítali DPH a iné dane a povinné platby vzťahujúce sa k spotrebe, ktoré sú nabalené v cenách (15,9 % mzdových nákladov) a nakoniec zdanenie podnikania iných, ktoré tiež platia vo vyšších cenách spotrebitelia, teda aj zamestnanci. V roku 2019 predstavovali 0,9 %, pričom ich súčasťou je daň z príjmov z právnických osôb, clo, ako aj aj napríklad osobitné odvody z regulovaných odvetví, bankový odvod a v minulom roku zavedená daň z neživotného poistenia a dočasný odvod obchodných reťazcov.

V kontexte členenia daní podľa právneho stavu predstavovali v roku 2019 sociálne a zdravotné odvody 34,4 %, daň z príjmov fyzických osôb 7,5 %, DPH 8,4 %, spotrebné dane podľa zákona 3,2 % a iné dane necelých 10,3 % celkovej odmeny patriacej zamestnancovi s priemernou mzdou. Zostatok peňazí tvoril spomínaných 36,3 % (pozri graf).

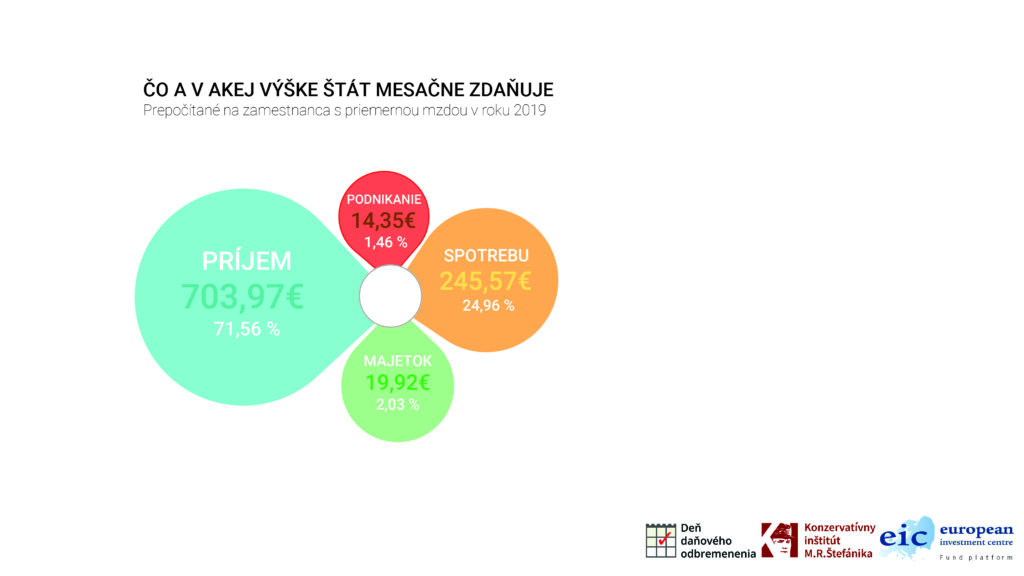

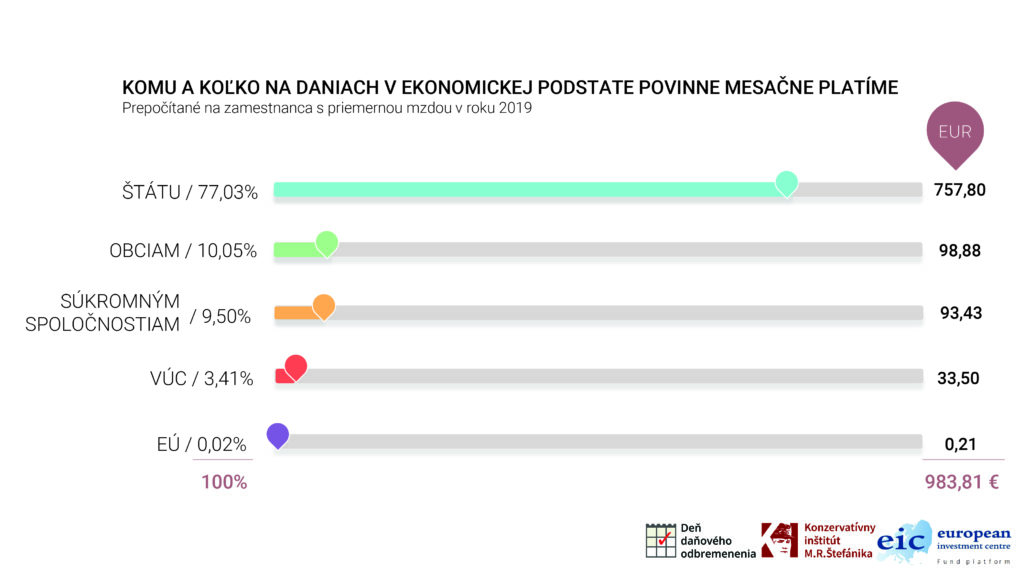

V minulom roku bol zároveň najviac zdanený príjem daňovníka (71,6 % z celkových daní), potom spotreba (25,0 %), majetok (2,0 %) a podnikanie (1,5 %). Spomedzi príjemcov týchto administratívne vynútených platieb najviac nadobudol štát (77,0 % z daní), následne obce (10,1 %), potom súkromné spoločnosti (9,5 %), VÚC (3,4 %) a nakoniec EÚ (menej ako 0,1 %).

Aj keď výsledky prepočtu celkového daňového bremena vo vzťahu k zamestnancovi s priemernou mzdou sú orientačné a vychádzajú zo spotrebných prieskumov, potvrdzujú že o väčšine svojich zarobených peňazí nerozhodujú ľudia, ale namiesto nich zástupcovia verejnej moci. Potvrdzujú tiež veľké a rastúce bremeno ľudí povinnými platbami. Sme presvedčení, že informácia o celkovom daňovom bremene by mala byť súčasťou diskusie a návrhoch zmien v daňovom systéme.

Stručne o metodike výpočtu celkového daňového bremena na Slovensku

Daň definujeme v jej ekonomickom (nie právnom) chápaní, respektíve ekonomickej podstate ako akúkoľvek administratívne vynútenú platbu verejnému alebo súkromnému subjektu. Medzi dane tak zaraďujeme sociálne a zdravotné odvody, daň z príjmov fyzických osôb a iné príjmové dane, poplatky a iné dane z majetku, nevzťahujúce sa na DPH (miestne dane, koncesionársky poplatok, povinné zmluvné poistenie a pod.), DPH, spotrebné dane, distribučné poplatky pri sieťových odvetviach a iné dane zo spotreby, ktoré sú nabalené v cenách tovarov a služieb a clo, poplatky, odvody a iné dane podnikateľov (dane z podnikania), ktoré tak ako dane zo spotreby prostredníctvom vyšších cien tovarov a služieb nakoniec platia spotrebitelia, vrátane zamestnancov (prehľad štruktúry daní podľa ich ekonomického charakteru a zoznam jednotlivých daní, ktoré sme identifikovali, je v tabuľke prílohy tlačovej správy).

Celková odmena patriaca zamestnancovi s priemernou hrubou mzdou (priemerné mzdové náklady) zahŕňa priemernú hrubú mzdu, sociálne a zdravotné odvody zamestnávateľa a povinné príspevky zamestnávateľa.

Celkové daňové bremeno (zaťaženie) ilustratívne vyjadruje percentuálny podiel všetkých významných daní, v ich ekonomickej podstate, zamestnanca s priemernou hrubou mzdou z celkovej odmeny patriacej takémuto zamestnancovi, teda priemerných mzdových nákladov.

Takéto celkové daňové bremeno poskytuje ľuďom najkomplexnejší prehľad, koľko ich stojí správa, prevádzka a ingerencia celého verejného sektora a o akej časti ich zárobkov za nich rozhoduje štát, respektíve verejná moc.

Zostatok peňazí predstavuje reálnu nezdanenú hodnotu tovarov a služieb, ktoré si zamestnanec s priemernou mzdou môže kúpiť zo svojej celkovej odmeny (mzdových nákladov). Viac k metodike je k dispozícii v článku Daňové zaťaženie občana SR.

- Príloha na stiahnutie: formát .XLSX | formát PDF

Roman Scherhaufer, predseda predstavenstva EIC

Peter Gonda, riaditeľ a ekonóm KI

Jakub Šimek, spolupracovník KI