Čo sa to deje s peniazmi a menovými systémami? Prečo sa finančné otrasy v USA a Európe po zásahoch vlád a centrálnych bánk opakujú, navyše v intenzívnejšej podobe? A prečo sa po finančnom kolapse v Grécku a Írsku hovorí aj o možnom rozpade eurozóny? Prekvapenie nie je namieste, ak okrem prejavov problémov odhalíme aj ich systémové príčiny.

Sme svedkami prerodu finančnej krízy na dlhovú. Zadlžovanie, najmä vládne, neutešene rastie. Príkladom je eurozóna. Jej celkový verejný dlh vyletel podľa údajov Eurostatu len medzi rokmi 2007 až 2009 o viac než bilión eur. Hriešnikmi nie sú iba Grécko a Írsko. Verejný dlh rýchlo rastie aj v ostatných krajinách PIIGS (aj v Portugalsku, Španielsku a Taliansku) a aj v ďalších v eurozóne.

Finančné otrasy a dlhová kríza

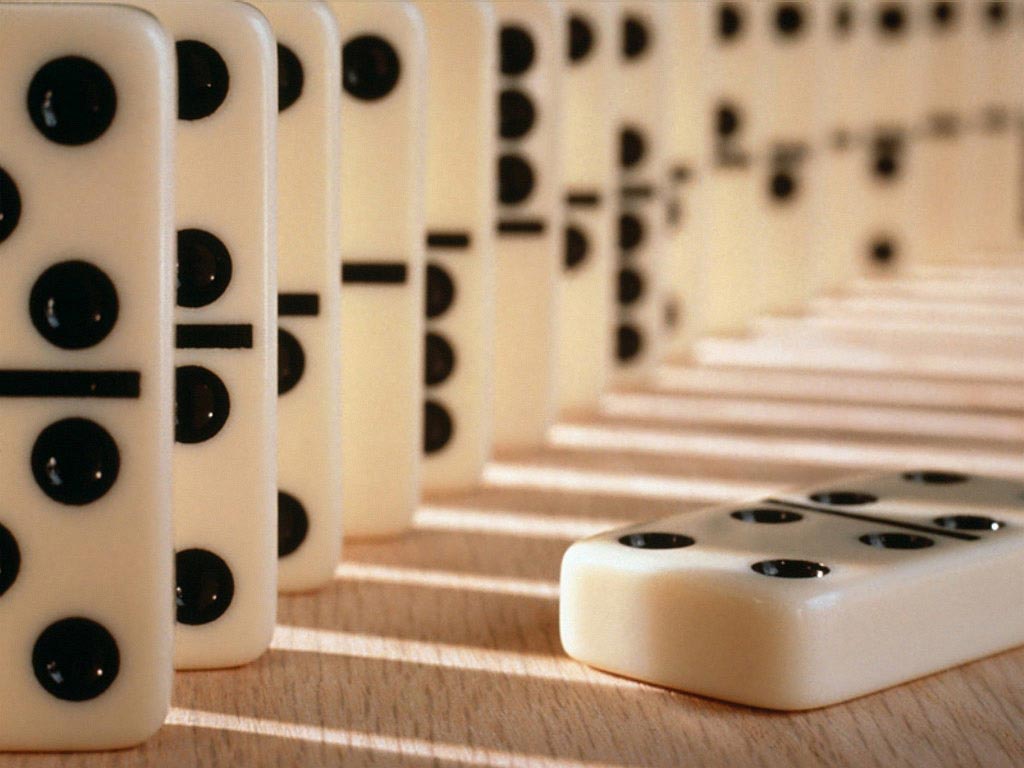

Dlhový problém eurozóny umocňuje a dominový efekt rúcania vyvoláva aj dlhová sieť eurozóny. Dlhmi sú prepletené najviac finančne ohrozené krajiny PIIGS, ale aj ostatné v eurozóne. Napríklad španielske banky evidujú nesplatené pôžičky voči Portugalsku v objeme viac ako 60 miliárd eur a Španielsko dlhuje nemeckým a francúzskym bankám vyše 300 miliárd eur.

Vysoké potreby splácania dlhov Španielska a iných vlád eurozóny spolu s vyššími úrokmi ich dlhopisov neúmerne zvyšujú náklady na dlhovú službu a tlačia na rast rozpočtových deficitov. Vlády v eurozóne to nekompenzujú razantnými úsporami neúrokových výdavkov. Aj v roku 2010 bolo podľa odhadov Eurostatu ich celkové hospodárenie v hlbokých mínusových číslach. Rozpočtové deficity Grécka a Španielska dosiahli až približne 9,5 percenta a v Írsku dokonca ešte viac. Naplno sa tým roztáča dlhová špirála a rýchle nabaľovanie snehovej gule eurového dlhu.

Systémové príčiny

Súčasná dlhová a pred ňou finančná kríza sú primárne dôsledkami centrálneho deformovania peňazí a zasahovania do nich vládami, centrálnymi bankami a nadnárodnými inštitúciami. Systémovými príčinami dnešných finančných problémov sú preto najmä menové a bankové systémy a správy verejných financií, deformujúce peniaze. Tieto príčiny podporujú ilúziu udržateľnosti dlhového financovania. V koncentrovanej podobe sa v súčasnosti prejavuje, ako uviedol Pascal Salin, že: „jedným z najnepriaznivejších ekonomických počinov 20. storočia bol prechod zo sveta vlastného kapitálu na pôžičkový, ktorý navyše kontroluje štát“.

Štát dnes peniaze určuje, kontroluje a manipuluje. Peniaze sa tým značne vzdialili svojej definičnej podstate: ľuďmi všeobecne a dobrovoľne prijímaného prostriedku výmeny medzi inými statkami, ktorý vznikol spontánne a evolučne trhovou selekciou ako najobchodovateľnejšia komodita. Panovníci a vlády (najmä v 20. storočí) umelo zasiahli do spontánneho vývoja a peniaze násilne pretvorili. Dnešné „peniaze“ sú už symbolické a komoditou nekryté (úplne od roku 1971), s núteným obehom na určitom území a stanovované ako zákonné platidlá, ktoré monopolne vydávajú a regulujú centrálne banky a uschovávajú a používajú ich komerčné banky s čiastočným rezervným krytím vkladov.

Menové a bankové systémy sú spojené aj s „hrou“ centrálnych bánk s ponukou a cenou peňazí a s ďalšími reguláciami, napríklad ich zásahov ako „veriteľov poslednej inštancie“. Súčasné menové a bankové systémy tak sú zdrojom vážnych problémov, napríklad nekrytých úverov, zadlžovania, inflácie, rizík nelikvidity a hromadných výberov vkladov z bánk, morálneho hazardu, či nadmerných cyklických výkyvov, vrátane finančnej krízy.

Nemalo by preto prekvapovať, že systémovými a hlavnými príčinami ostatnej finančnej krízy bol FED a jeho menová expanzia (púšťanie nových peňazí do obehu, umelé znižovanie úrokov) a vláda USA a jej politika podpory bývania. Spolu šírili falošné signály a tlačili namorálny hazard, hromadné chyby a nekrytý úverový boom (investície financované z úverov, ale nekryté dobrovoľnými úsporami).

Následné „riešenia“ vlád, centrálnych bánk a nadnárodných inštitúcií sú predstavením masívnych a neúčinných centrálnych zásahov, opakujúcich systémové príčiny finančnej krízy vo väčšom rozmere a s ďalšími prvkami. Príkladmi sú zachraňovania a znárodňovania bánk, dopytovo stimulačné balíčky z verejných financií a nakupovanie vládnych dlhopisov centrálnymi bankami. Vlády, centrálne banky a nadnárodné inštitúcie sa stali spúšťačom dlhovej krízy. Bezprecedentným príkladom morálneho hazardu a motivovania vlád k ďalšiemu zadlžovaniu je tzv. euroval, ktorým sa rýchlejšie roztáča dlhová špirála v eurozóne a otvárajú sa dvere ďalším finančnými problémom a pokračovaniu politickej centralizácie únie.

Europríčina

Zachraňované euro a eurozóna sú ako osobitné formy pretváraného menového usporiadania príčinami, ktoré prehlbujú dlhovú krízu a negatívne dosahy pre držiteľov eura. Eurom sa presúvajú deformácie z národnej na nadnárodnú úroveň. Potvrdzujú to slová Friedricha Hayeka: „výsledným efektom zavedenia jednotnej európskej meny by bolo iba upevnenie zdrojov a koreňov zla, ktoré pochádzajú z vládami vytvorených monopolov na vydávanie peňazí.“

Euro sa už stalo kanálom motivovania vlád priživovať sa deficitným financovaním výdavkov na ostatných, prehlbovania fáz ekonomického cyklu a prelievania dodatočných nákladov a obmedzení. V súčasnosti môže prelievanie nákladov spojených s verejnými dlhmi urýchliť eurodomino postupného rúcania finančných systémov v jednotlivých krajinách eurozóny.

Z dlhodobých príčin problémov a rizík sa vynára tlak na nadmerný rast nekrytých peňazí, úverov a inflácie, ktorý vyplýva z podstaty menovej únie s monopolným vydávaním symbolických a nekrytých peňazí v jednej mene. Osobitným rizikom je inflačné „riešenie“ nezreformovaných a zadlžených dôchodkových systémov. Euro je tiež nástrojom ďalšieho centrálneho harmonizovania ostatných podmienok v únii.

Rámcové alternatívy vývoja

Súčasné finančné problémy v eurozóne sú pre viacerých zámienkou presadzovania ďalšieho schodu k euroštátu: fiskálnej únie s centrálnou rozpočtovou politikou. Je nespochybniteľné, že pokračovanie v dnešnom stave by prinášalo čoraz väčšie dodatočné náklady na udržanie eurozóny a opakujúce sa finančné pnutia a finančné otrasy. Alternatíva ďalšej centrálnej harmonizácie k spoločnej politickej únii by však znamenala dlhodobo vážnejšie problémy (aj pre osobnú slobodu a prosperitu), ktoré vyplývajú z podstaty koncentrácie moci.

Objavujú sa aj iné úvahy o alternatívach menového usporiadania v Európe: štiepenie eurozóny a eura či návraty k pôvodným menám a vystupovanie krajín z eurozóny. Pre Slovensko má význam vyhodnotenie možnosti vystúpenia z „euroklubu“. Dôležitejšie je však obrátiť pozornosť a presadzovať alternatívu usporiadania peňažného systému, ktorá by bola v súlade s princípmi slobodnej spoločnosti a neviedla by k opakovaniu vážnych finančných problémov.

Dlhodobo účinná alternatíva dnešných peňažných systémov (nielen v eurozóne) by mala byť zameraná na odstránenie systémových príčin opakujúcich sa problémov, ktorými sú centrálne riadené menové systémy a deficitne financované verejné výdavky. Žiaduca alternatíva pre slobodnú spoločnosť tak znamená menovú reformu s podmienkami na menovú konkurenciu a menovú slobodu a reformu verejných financií s razantnými výdavkovými úsporami a vyrovnanými rozpočtami. V prípade menovej reformy by to predstavovalo opätovne zaviesť komoditné krytie peňazí a odstrániť legislatívne prekážky slobodných rozhodnutí na trhu peňazí (napríklad peňažný monopol centrálnych bánk, zákonné platidlá a privilégium komerčných bánk na čiastočné rezervné krytie vkladov na požiadanie).

Výsledkom žiaducej menovej reformy by mal byť slobodný trh peňazí: slobodné poskytovanie, držanie a používanie akýchkoľvek krytých mien a iných platobných prostriedkov (vrátane striebra a zlata). Pre zastavenie a neopakovanie finančnej krízy, dlhovej špirály, eurodomina a iných negatívnych dôsledkov dnešných menových systémov je potrebné odštátniť peniaze a prinavrátiť im ich pôvodný význam.

Autor je ekonóm KI.

Článok bol publikovaný v Konzervatívnych listoch 02/2011.