Bratislava | 18. august 2021 – Počas pandémie nebezpečne rastie rozsah a vplyv štátu, veľkosť verejného dlhu a počet návrhov vlády a EÚ na ďalšie výdavky a dane. Vytvára to tlak na vyššie zaťaženie daňovníkov v budúcnosti. Štát pritom už dnes rozhoduje o väčšine zárobkov ľudí. Celkové bremeno daní ako administratívne vynútených platieb dosiahlo v minulom roku takmer 63 % k mzdovým nákladom zamestnanca s priemernou mzdou, čo predstavuje necelých 229 dní na ich zaplatenie. Deň daňového odbremenenia na Slovensku preto v tomto roku hypoteticky pripadol na 19. augusta, o 3 dni skôr ako v minulom roku, rovnako ako v roku 2019 a o 9 dní neskôr ako v roku 2015.

Vyplýva to z aktuálnych výsledkov prepočtov European Investment Centre (EIC) a Konzervatívneho inštitútu M. R. Štefánika (KI), približujúcich celkové bremeno ľudí povinnými platbami na príklade zamestnanca s priemernou mzdou. Poskytujú ľuďom orientačný pohľad, koľko ich v danom roku približne stojí správa, prevádzka a ingerencia verejného sektora a o akej časti ich zárobkov za nich rozhoduje štát, respektíve verejná moc. Celkové bremeno daní v ekonomickej podstate ako administratívne vynútených platieb dosiahlo v roku 2020 podľa nich 62,66 % k mzdovým nákladom na zamestnanca s priemernou mzdou. Zostatok peňazí, o ktorom rozhodujeme sami, tak predstavoval v prepočte na takéhoto zamestnanca 37,34 % (viac v prílohe tlačovej správy).

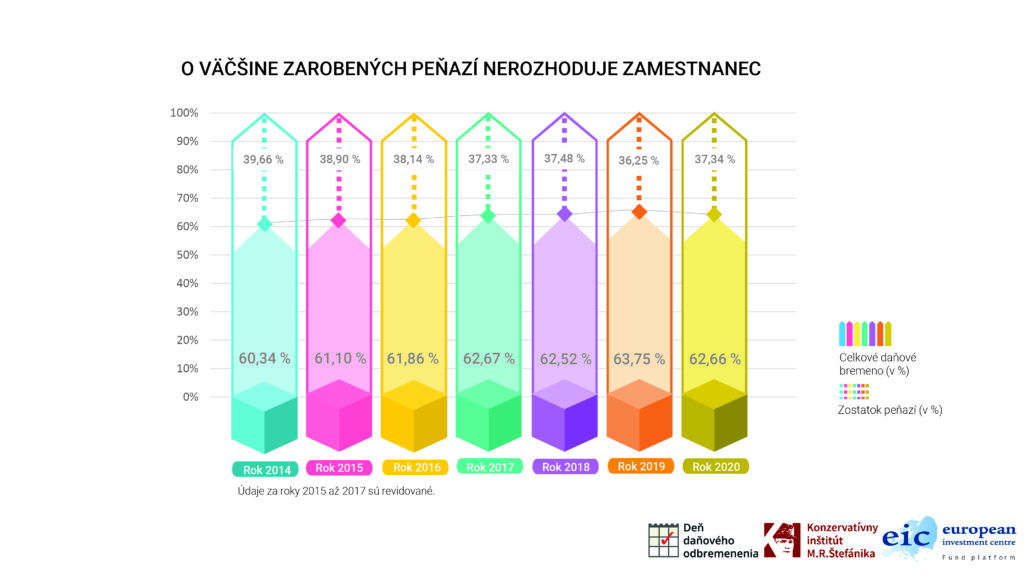

Minuloročné daňové bremeno kleslo oproti predchádzajúcemu roku o 1,1 percentuálneho bodu, najmä v dôsledku významného poklesu zaplatených daní z príjmov fyzických osôb pri miernom náraste priemernej mzdy. Na tento s najväčšou pravdepodobnosťou dočasný pokles počas pandémie Covid-19 v roku 2020 vplývali opatrenia vlády, ktorými výrazne obmedzila ekonomické aktivity a zároveň poskytla daňové a odvodové úľavy a dotácie na udržanie miezd a pracovných miest. Daňové bremeno bolo napriek tomu v minulom roku o 2,3 percentuálneho bodu vyššie ako v roku 2014 (graf nižšie), pričom sa podľa údajov MF SR za toto šesťročné obdobie zvýšili daňové a odvodové príjmy o približne 8 mld. eur a verejné výdavky až o 11 mld. eur (z toho o 3,7 mld. eur v minulom roku).

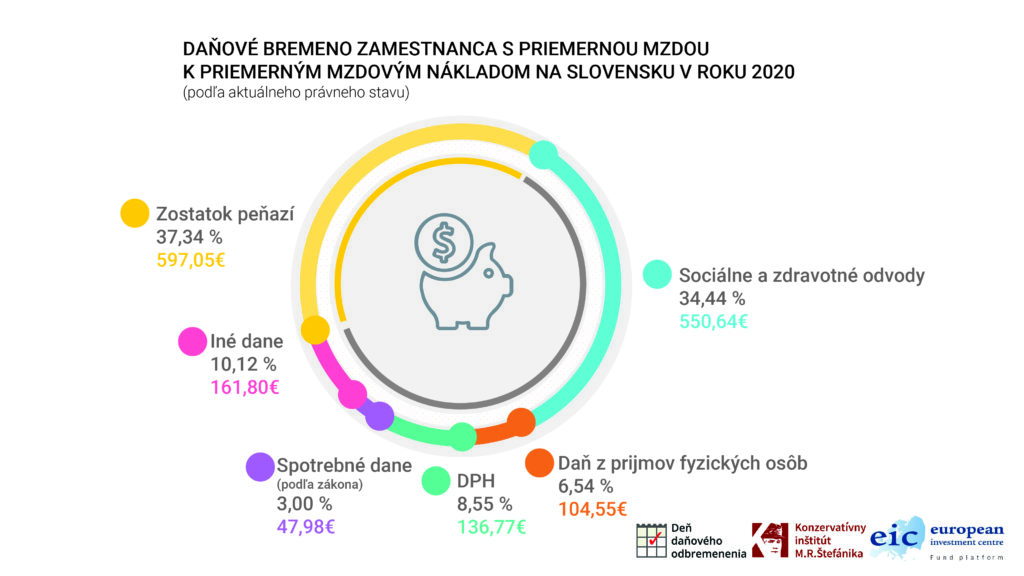

Zamestnanec s priemernou hrubou mzdou 1133 eur na mesiac a s celkovou odmenou, ktorá mu patrí (mzdovými nákladmi, resp. superhrubou mzdou) vo výške necelých 1599 eur, tak v minulom roku znášal bremeno všetkých daní v ekonomickom chápaní v objeme 1002 eur na mesiac. Takmer o dvoch tretinách jeho celkovej odmeny tak za neho rozhodovali zástupcovia verejnej moci. Zodpovedá to aj podielu z potenciálneho celkového množstva tovarov a služieb, ktoré si zamestnanec kvôli daniam nemohol dovoliť. Len zostatok peňazí v sume 597 eur mesačne (37,34 % mzdových nákladov) predstavuje trhovú nezdanenú hodnotu tovarov a služieb, ktoré mohol za mesiac kúpiť.

K týmto výsledkom sme sa dostali tak, že od nákladov práce zamestnávateľa na zamestnanca s priemernou mzdou sme odpočítali a do daňového bremena zahrnuli vyše 50 administratívne vynútených platieb (viac v prílohe tlačovej správy). Východiskom sú tak priemerné mzdové náklady, ktoré zahŕňajú hrubú mzdu a zamestnávateľom platené sociálne a zdravotné odvody a povinné príspevky na stravu a rekreáciu zamestnanca s priemernou mzdou. Predstavujú náklady na pracovné miesto, ktoré musí mať zamestnávateľ k dispozícii na zamestnanca. Preto sa musia považovať za celkové mzdové náklady zamestnávateľa a de facto odmenu za prácu zamestnanca, pričom odvody a iné povinné platby zamestnávateľa zvyšujú jeho náklady a zamestnancovi znižujú jeho čistú mzdu.

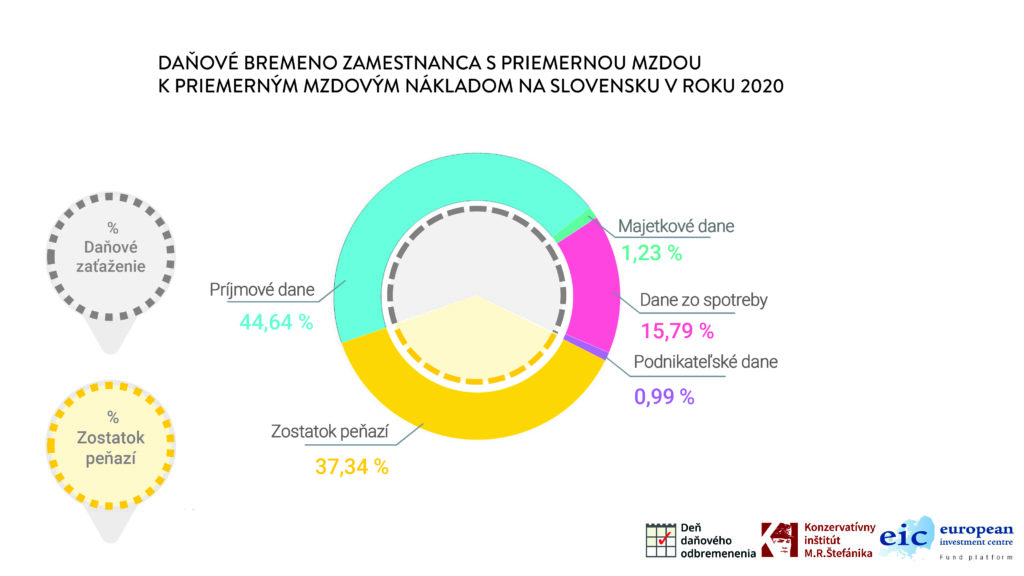

Najskôr sme z priemerných mzdových nákladov odpočítali povinné príspevky zamestnávateľa na stravu a rekreáciu zamestnanca, sociálne a zdravotné odvody zamestnávateľa aj zamestnanca a daň z príjmov fyzických osôb. Toto zdanenie príjmu odkrojilo aj v roku 2020 zamestnancovi s priemernou mzdou najväčšiu časť z celkovej odmeny na neho, konkrétne 44,6 %. Ostala mu tak čistá mzda na úrovni 55,4 % týchto mzdových nákladov (885 eur na mesiac).

Následne sme odrátali miestne dane, koncesionársky poplatok a iné povinné poplatky, ktoré sa vzťahujú k majetku a po zaplatení ktorých ostali zamestnancovi disponibilné peniaze na nákup tovarov a služieb. Tie predstavovali 1,2 % mzdových nákladov.

Potom sme odpočítali DPH a iné dane a povinné platby viažuce sa k spotrebe, ktoré sú nabalené v cenách tovarov a služieb (15,8 % mzdových nákladov) a nakoniec zdanenie podnikania iných, ktoré tiež platia vo vyšších cenách spotrebitelia, teda aj zamestnanci. V roku 2020 predstavovalo 1,0 %, pričom jeho súčasťou sú napríklad daň z príjmov právnických osôb, clo a daň z neživotného poistenia.

V kontexte členenia daní podľa súčasného právneho stavu predstavovali v roku 2020 sociálne a zdravotné odvody 34,4 %, daň z príjmov fyzických osôb 6,5 %, DPH 8,6 %, spotrebné dane podľa zákona 3,0 % a iné dane necelých 10,1 % celkovej odmeny patriacej zamestnancovi s priemernou mzdou. Zostatok peňazí tvoril spomínaných 37,3 % (viď infograf).

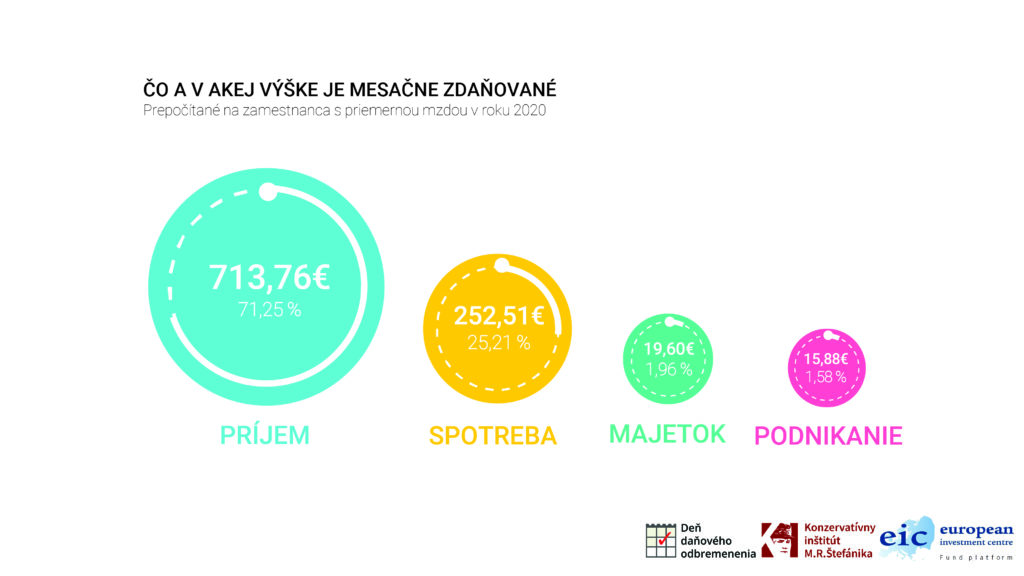

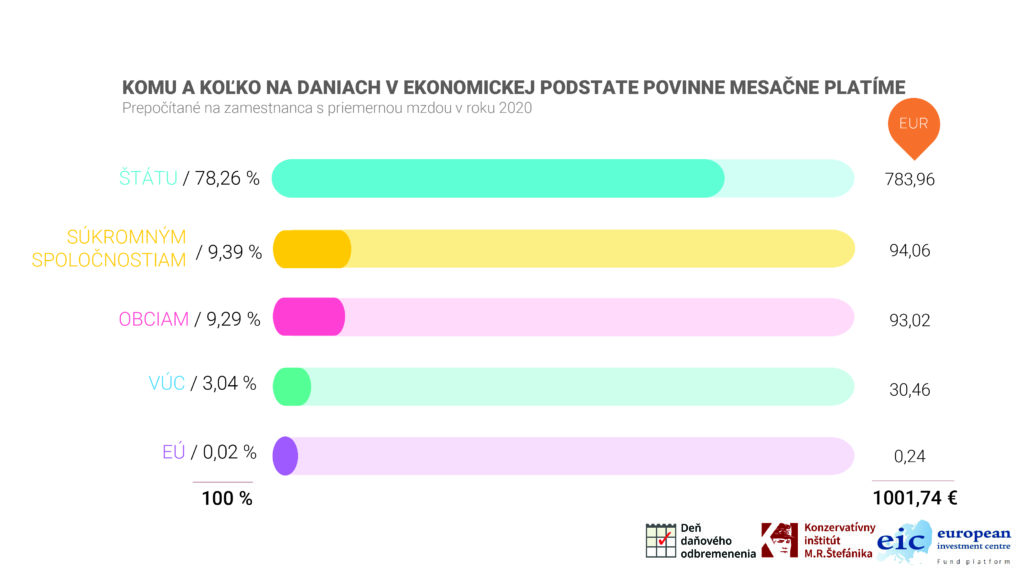

V minulom roku bol zároveň najviac zdanený príjem daňovníka (71,2 % z celkových daní), potom spotreba (25,2 %), majetok (2,0 %) a podnikanie (1,6 %). Spomedzi príjemcov týchto administratívne vynútených platieb najviac nadobudol štát (78,3 % z daní), potom súkromné spoločnosti (9,4 %), následne obce (9,3 %), potom, VÚC (3,0 %) a nakoniec EÚ (menej ako 0,1 %). Nielen vysoké dane a odvody, ale aj rôzne poplatky či zákonom vynútené platby, ktoré vybraným firmám garantujú biznis na úkor ostatných sú podľa Združenia podnikateľov Slovenska oblasťou, ktorej by vláda mala venovať pozornosť. Práve tie tvoria takmer 10 % z celkovej finančnej záťaže, čo je viac ako napríklad dane a poplatky obciam.

Takéto veľké daňové bremeno odoberá príliš veľkú časť vytvorených zdrojov bohatstva podnikateľskou činnosťou a zárobkov ľudí a štátu umožňuje rozhodovať o nej a presúvať ju podľa politických rozhodnutí do menej efektívnych činností. Výrazne tak podkopáva prosperitu, tvorbu ekonomických hodnôt, podnikanie a produktívne zamestnávanie, prehlbuje závislosť ľudí od štátu a obmedzuje ich slobodu, zvyšuje a deformuje ceny a finančne prispieva k neefektívnostiam, korupcii a rastu rozsahu a vplyvu štátu. Odvíja sa pritom od politického hladu po väčšom rozhodovaní a prerozdeľovaní.

Dnes sa kumulujú viaceré riziká, ktoré tlačia na zvyšovanie daňového bremena. Vyplývajú napríklad z vládou zaťatej veľkej sekery vo verejných financiách, pokračovania zdedených populistických výdavkov a zásahov vládami so Smerom a „dočasných“ výdavkov v čase pandémie, či dorovnávania minuloročných výpadkov daňových a odvodových príjmov. Osobitné riziká vyplývajú z prípadnej realizácie návrhov na ďalšie verejné výdavky (napríklad na dôchodky a podporu rodín) a zvýšenie daní a odvodov (typu návrhov na zvýšenie zdanenia kapitálových výnosov, DPH, dane z nehnuteľností, zrušenie maximálnych vymeriavacích základov na sociálne poistenie a návrhov EÚ na digitálnu daň či vyššie zdanenie s environmentálnymi cieľmi). Akékoľvek zámery, ktoré prinesú zvýšenie celkového daňového bremena, považujeme za ekonomicky neospravedlniteľné a škodlivé.

Ak chce vláda reálne pomôcť ľuďom a prispieť k reštartu ekonomiky, tak by im mala nechať viac zarobených peňazí a ekonomickej a celkovej slobody s univerzálnymi a vymáhateľnými pravidlami. Súčasťou toho by malo byť znižovanie celkového daňového zaťaženia, verejných výdavkov a vplyvu štátu, teda aj daňová reforma a výdavkové a regulačné reformy s cieľom prenášania finančnej zodpovednosti zo štátu na ľudí. Predpokladom toho je, aby si ľudia uvedomovali rozsah a dôsledky vplyvu štátu a celkového daňového bremena a vyvíjali tlak na politikov na nižšie vládne aktivity a dane.

Združenie podnikateľov Slovenska rovnako zdôrazňuje, že pri reštarte ekonomiky po pandémii je dôležité v maximálne možnej miere rozviazať firmám ruky a nechať rozhodnutia o tom, čo so zarobenými peniazmi na tých, ktorí tieto hodnoty vytvorili. V situácii, kedy o veľkej časti vytvorených hodnôt rozhodujú úradníci, podnikatelia od vlády očakávajú zásadné reformy. Na ich realizáciu treba v prvom rade odvahu a tú v porovnaní s chuťou míňať verejné zdroje vidieť vo výrazne menšej miere.

Stručne o metodike výpočtu celkového daňového bremena na Slovensku

Daň definujeme v jej ekonomickom (nie právnom) chápaní, respektíve ekonomickej podstate ako akúkoľvek administratívne vynútenú platbu verejnému alebo súkromnému subjektu. Medzi dane tak zaraďujeme sociálne a zdravotné odvody, daň z príjmov fyzických osôb a iné príjmové dane, poplatky a iné dane z majetku, nevzťahujúce sa na DPH (miestne dane, koncesionársky poplatok, povinné zmluvné poistenie a pod.), DPH, spotrebné dane, distribučné poplatky pri sieťových odvetviach a iné dane zo spotreby, ktoré sú nabalené v cenách tovarov a služieb a clo, poplatky, odvody a iné dane podnikateľov (dane z podnikania), ktoré tak ako dane zo spotreby prostredníctvom vyšších cien tovarov a služieb nakoniec platia spotrebitelia, vrátane zamestnancov (prehľad štruktúry daní podľa ich ekonomického charakteru a zoznam jednotlivých daní, ktoré sme identifikovali, je v tabuľke prílohy tlačovej správy).

Celková odmena patriaca zamestnancovi s priemernou hrubou mzdou (priemerné mzdové náklady) zahŕňa priemernú hrubú mzdu, sociálne a zdravotné odvody zamestnávateľa a povinné príspevky zamestnávateľa.

Celkové daňové bremeno (zaťaženie) ilustratívne vyjadruje percentuálny podiel všetkých významných daní v ich ekonomickej podstate zamestnanca s priemernou hrubou mzdou z celkovej odmeny patriacej takémuto zamestnancovi, teda priemerných mzdových nákladov.

Takéto celkové daňové bremeno poskytuje ľuďom najkomplexnejší prehľad, koľko ich stojí správa, prevádzka a ingerencia celého verejného sektora a o akej časti ich zárobkov za nich rozhoduje štát, respektíve verejná moc.

Zostatok peňazí predstavuje reálnu nezdanenú hodnotu tovarov a služieb, ktoré si zamestnanec s priemernou mzdou môže kúpiť zo svojej celkovej odmeny (mzdových nákladov). Viac k metodike je k dispozícii v článku Daňové zaťaženie občana SR.

- Príloha – dáta – na stiahnutie: formát .XLSX | formát PDF

- Príloha – infografy – na stiahnutie: formát .PPTX | formát PDF

Roman Scherhaufer, predseda predstavenstva EIC

Peter Gonda, riaditeľ a ekonóm KI

Jakub Šimek, spolupracovník KI